自分が納めている税金。意外と知らない『所得税』

税金には自分自身で納める「直接税」とそうではない「間接税」があります。

【直接税】・・・所得税や住民税など。所得に対して税額が決まる。

【間接税】・・・たばこ、酒、消費税など。収入に関わらず均一に徴収される。

今回は、【直接税】である『所得税』をご説明します。

『所得税』のキホン

■個人の所得に対してかかる税金

■会社で給料をもらっている人や自分で商売をして利益を得ている人すべてにかかる

■所得が多くなるほど税率が高くなる

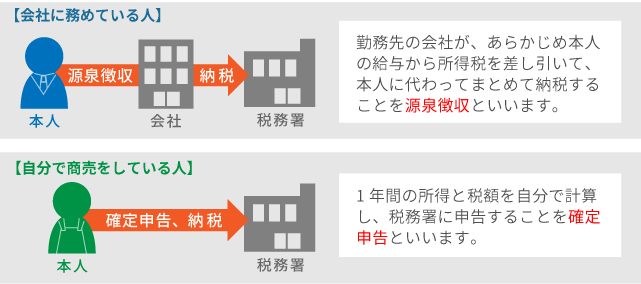

■所得税を納める方法として「源泉徴収」と「確定申告」がある

所得の計算方法や所得税の出し方はこちら

https://www.i-oshigoto.co.jp/law/syakaihoken/912

毎月の所得税は予想で徴収

毎月の給与から所得税を徴収する(=源泉徴収する)ときには、その年の年収がいくらになるか分かりません。そのため、予想で徴収するわけです。

予想して徴収されている所得税は、その月の社会保険料(健康保険・厚生年金・雇用保険料)を差し引いた額に対してかかります。(その月の給与が88,000円未満の場合は、所得税0円となります。)

その年の1月から11月に受け取った給与のうち、見込みで納めていた所得税が最終的に多かった場合は12月に「還付」され、少なかった場合はさらに「徴収」されます。

年収103万円に収まるように働いているのに、所得税が引かれるのはなぜ?

年収で103万円以内の扶養枠で働いていても、残業などでたまたまその月の給与が88,000円を超えれば所得税が差し引かれます。

それは前述したように毎月の所得税は予想で徴収しており、その月の社会保険料(健康保険・厚生年金・雇用保険料)を差し引いた額に対して所得税を計算するためです。

1年間働いて最終的に103万で収まれば、「年末調整」または「確定申告」で精算されて『還付』されるという仕組みになっています。

扶養家族に変更があった場合の所得税

会社で働いている人であれば、「扶養控除異動申告書」という書類を書いたことがあると思います。

これはその人の所得税を計算するための書類で、扶養家族がいる場合は扶養家族の名前や年齢などを書きます。そこに書かれている扶養家族の有無や人数によって所得税の控除があるので、扶養家族が変わった場合は会社に再度提出が必要です。

4月に子どもが大学を卒業して就職した場合、1月~3月の給与では扶養家族として計算してますが、4月以降は扶養家族ではなくなるので子ども分の控除がなくなり、所得税が高くなります。

そして年末調整の際には、年間を通して扶養家族がいなかったという計算になりますので、1~3月まで安かった分を12月に「徴収」されるわけです。

その年のどこで扶養家族が増えても減っても、

年末の扶養家族の数によって税金が精算されます。

いかがでしたか?

自分が納めている税金・・・

納めているからには、どのように算出されているのか知っておくのもいいですね。